2010.03.24 03:12 am

中央銀行明(25)日將召開第一季理監事會議,台灣金融研訓院董事長、前央行副總裁許嘉棟指出,國內資金過多的情況已久,游資與房價攀升難脫關係,加上物價上漲隱憂浮現,央行有必要增發可轉讓定存單和收受金融機構轉存款,收回多餘資金。

經濟日報/提供

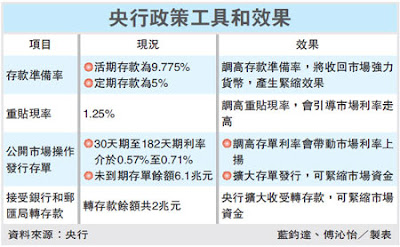

許嘉棟認為,央行收回多餘資金的有效方式,包括發行可轉讓定存單(NCD)、收受金融機構轉存款,及提高存款準備率,但站在平衡央行與銀行盈餘的觀點,央行較不宜調高存款準備率來調節;且為了向各界宣示貨幣政策方向,建議央行可適時提高貼放利率。

目前央行重貼現率為1.25%,是歷史低點,許嘉棟表示,央行是否採取進一步的緊縮措施,引導市場利率上揚,宜視國內物價與各國利率政策變化而定。

許嘉棟是在即將出版的4月號台灣銀行家雜誌,提及對央行貨幣政策的看法。他認為,台灣近十年資金供給太多,資金需求又因產業外移、投資不振等原因萎縮,資金過剩迫使銀行在放款、商業本票、拆款市場與央行NCD標購等管道殺價競爭,結果導致各項利率連袂走跌、存放款利差縮小、整體銀行業盈餘表現欠佳。

許嘉棟強調,除了資金過剩的疑慮,央行也有必要注意逐漸顯現的國際物價上漲隱憂,未雨綢繆、適度收縮資金。央行收回過剩資金時,發行NCD與提高存款準備率是經常被提及的方法,但在台灣,央行收受郵政儲金與其他金融機構轉存款,也是相當重要的收縮資金手段。

許嘉棟指出,收受轉存款與提高存款準備率,凍結資金的效果強且時間長,尤其是存款準備率;NCD的優點則是對銀行資金運用較具彈性,銀行必要時可隨時轉讓賣出。權衡三種收錢手段的優缺點,並平衡央行與銀行盈餘,央行應將增加發行NCD與收受轉存款列入考慮。

許嘉棟同時建議,各國貨幣政策漸趨緊縮,利率走揚無可避免,央行應透過提高貼放利率的宣示效果,讓各界對升息趨勢有心理準備,進而對存、放款與投資行為作適當的規劃。

特別是提高貼放利率具有宣示央行利率政策走向的作用,對擬藉預期房價上漲利益,來支應借款利息成本的房地產投資客與追漲散戶,將產生警惕作用,許嘉棟認為,央行升息一方面可抑制房市追漲、投資與投機熱潮,也可減少未來利率上揚可能引發的房貸倒帳案件。

【2010/03/24 經濟日報】

0 意見:

張貼留言